Как платить налоги с выигрышей от ставок на спорт?

В этой статье мы рассмотрим вопрос о налогах на выигрыши от спортивных ставок, о том, как их платить, а также ответим на другие распространенные вопросы, возникающие у пользователей на эту тему. Нужно ли платить налог со спортивных прогнозов? Да. Он применяется к вознаграждениям полученным игроками и взимается в виде процентной ставки от той суммы, которую […]

В этой статье мы рассмотрим вопрос о налогах на выигрыши от спортивных ставок, о том, как их платить, а также ответим на другие распространенные вопросы, возникающие у пользователей на эту тему.

Нужно ли платить налог со спортивных прогнозов?

Да. Он применяется к вознаграждениям полученным игроками и взимается в виде процентной ставки от той суммы, которую юзер получил в результате заключения пари в БК.

НДФЛ является важным элементом налогообложения прибыли от БК, который позволяет государству контролировать доходы и расходы беттеров, а также обеспечивать прозрачность финансовых операций в игровой индустрии.

Как рассчитать налог?

Чтобы определить размер пошлины, необходимо выполнить следующие действия:

- Определить размер прибыли. Это можно сделать, умножив размер ставки на коэффициент выигрыша.

- Определить налоговую ставку в стране, в которой проживаете. Например, в России согласно пункту 2 ст. 214.7 НК РФ пошлина на доход от спортивных ставок составляет 13%.

- Рассчитать размер сбора. Для этого нужно умножить размер полученных от пари средств на налоговую ставку. Например, если игрок поставил 10000 ₽ на событие с коэффициентом 2 и выиграл 20000 ₽, то размер прибыли составит 20000 ₽, а сумма пошлины — 20000 * 0.13 = 2600 ₽.

Таким образом, сумма сбора зависит от размера ставки и коэффициента прибыли, и может быть рассчитана по формуле: Сумма пошлины = (Размер выигрыша * Налоговая ставка) / 100.

Как платить НДФЛ со ставок на спорт?

Ниже мы объясним процедуру оплаты НДФЛ с прибыли от спортивных прогнозов: свыше 15000 ₽, от 4001 до 14 999 ₽ и менее 4000 ₽.

Когда прибыль больше 15 000 Р

Если прибыль игрока превышает 15 000 ₽, букмекер автоматически удерживает 13% при запросе на вывод средств.

Если выгода превысила 15 000 ₽ за год, то необходимо будет самостоятельно оплатить поборы в размере 35% от всех полученных вознаграждений.

Когда прибыль меньше 15 000 Р

Если выгода от заключения пари меньше 15 000 ₽, то оплатить пошлину игрок должен самостоятельно. Оператор интерактивных пари должен сообщить беттеру о необходимости уплаты НДФЛ и предоставить ему возможность выбрать способ погашения.

Пошлина на доход от ставок уплачивается только один раз, независимо от суммы прибыли в каждой конкретной БК.

Уплатить налог игрок может следующими способами:

Обратиться в налоговую инспекцию лично

Сделать это можно по месту жительства. Беттер должен предоставить данные, подтверждающие получение вознаграждения от БК.

В зависимости от способа получения прибыли (например, в виде денежного перевода или на банковскую карту), могут потребоваться дополнительные документы.

Произвести оплату онлайн

Многие банки предоставляют возможность оплатить пошлину через интернет-банкинг. Также, для оплаты пользователи могут воспользоваться платежными системами ЮMoney или QIWI. После проведения транзакции необходимо предоставить подтверждение в налоговую инспекцию. Это можно сделать онлайн через личный кабинет налогоплательщика или отправить по почте.

После оплаты необходимо сохранять все связанные с платежом квитанции, чтобы в случае необходимости их можно было предоставить в налоговую инспекцию.

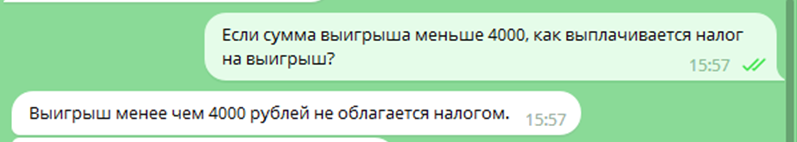

Когда доход меньше 4000 Р

Если вы выиграли сумму менее 4 000 ₽ в БК, то НДФЛ платить не нужно. Однако, если прибыль превышает эту сумму, то необходимо уплатить пошлину в установленном законодательством порядке.

Нужно ли платить налоги за выигрыш в зарубежных БК

Если вы выиграли в зарубежной букмекерской конторе (БК), то вам необходимо платить поборы в соответствии с законодательством вашей страны. В разных государствах действуют различные правила налогообложения доходов от азартных игр.

Прежде чем начинать играть в нелегальных БК, необходимо ознакомиться с законами и правилами налогообложения вашей страны, чтобы избежать возможных проблем с гос. органами.

Например, в России все пользователи, получившие выгоду от БК свыше 15 000 ₽, в обязательном порядке, должны заплатить пошлину размером 13% от суммы полученного вознаграждения.

Если вы играете в зарубежных букмекерских конторах, то вам необходимо зарегистрироваться в налоговых органах вашей страны и платить соответствующие поборы на прибыль. Обычно это делается через налоговую декларацию, которая подается в конце года.

Важно отметить, что в некоторых странах, включая США, Великобританию и Австралию, существует требование об уплате пошлины на все вознаграждения, полученные на территории этих стран. В таких случаях, игроки должны самостоятельно декларировать свои доходы и уплачивать соответствующие поборы.

FAQ

Согласно ст. 214.7 НК РФ, любая прибыль, полученная на беттинговых площадках и тотализаторах, облагается налогом на доходы физических лиц (НДФЛ) по ставке 13%.

Букмекер взимает налог с клиентов с прибыли свыше 15 000 ₽. Игрок платит НДФЛ самостоятельно за суммы от 4001 до 14 999 ₽.

НДФЛ является обязательным платежом для всех граждан, которые получают доход от спортивных прогнозов. Невыполнение обязательств по уплате пошлины может привести к штрафам и другим санкциям со стороны государственных органов.

Согласно статье 217 НК РФ, при получении прибыли более 4 001 ₽, юзеру необходимо уплатить денежный побор в размере 13% от суммы полученного вознаграждения.

Обычно букмекеры предоставляют информацию об НДФЛ на официальных сайтах в разделе «Помощь» или на своих страницах в социальных сетях. Также, по этому поводу можно обратиться в налоговую инспекцию по месту жительства.